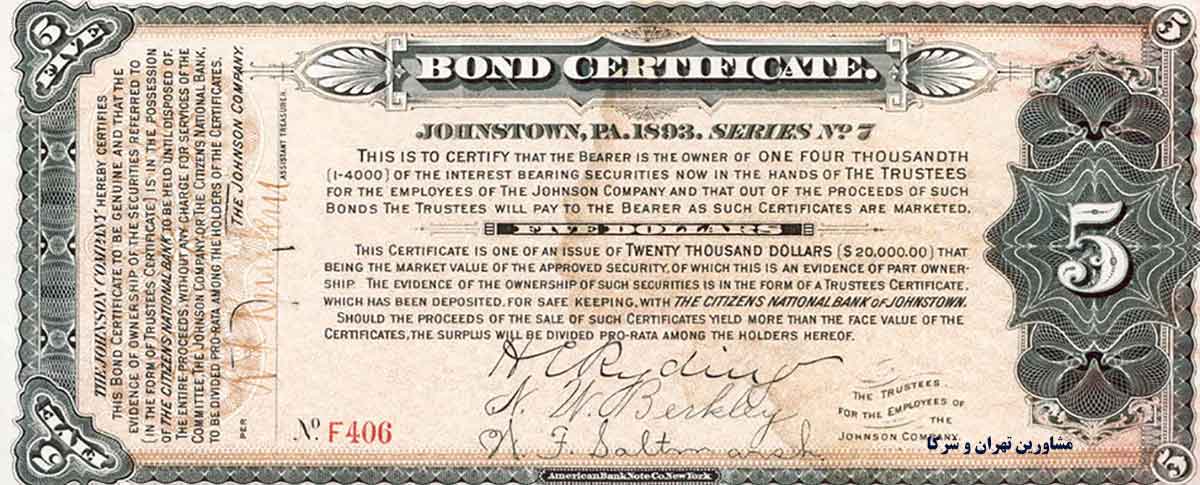

مشخصات اوراق قرضه

اوراق قرضه شرکتها عبارت است از قراردادی دو جانبه که بین وام دهنده و وام گیرنده منعقد شده و به موجب آن شخص وام گیرنده موظف است در زمان هایی معین مبالغی را که از قبل مشخص شده را به عنوان بهره پرداخت نماید و در تاریخ سررسید( تاریخ سر رسید اوراق قرضه زمانی است که مدت آن اوراق قرضه منقضی میشود ) اصل مبلغ بدهی را بازگرداند.مشخصات اوراق قرضه و انواع آن از نظر زمانی :

- مشخصات اوراق قرضه کوتاه مدت: اوراق قرضه کوتاه مدت ، مدت سررسید آنها کمترو یا تا یک سال است .

- مشخصات اوراق قرضه میان مدت: اوراق قرضه ای هستند که تاریخ سررسید این اوراق بین یک تا ده سال است .

- مشخصات اوراق قرضه بلند مدت: اوراق قرضه ای هستند که تاریخ سررسید آنها ده سال و یا بیشتر از ده سال است .

ویژگی های اوراق قرضه

اوراق قرضه دارای هشت مرحله خواهد بود .

- از مشخصات اوراق قرضه در حسابداری اینست که سند بستانکاری است که دارنده یک برگ از اوراق قرضه بستانکار شرکتی خواهد بود که این برگه اوراق قرضه را منتشر کرده است ولی دارنده این اوراق قرضه هیچ نوع مالکیتی در شرکت نداشته و سود سهامی نیز به او نخواهد رسید .

- اوراق قرضه دارای سر رسید معین هستند .

- اوراق قرضه دارای ارزش اسمی هستند .

- اولویت در اوراق قرضه : از مشخصات اوراق قرضه اینست که در صورت برشکست شدن شرکتی که اوراق قرضه را منتشر کرده است در رابطه با دریافت اصل و فرع اوراق ، دارندگان اوراق قرضه نسبت به صاحبان سهام در اولویت قرار دارند در صورت انتشار چند نوع اوراق قرضه بوسیله یک شرکت ، اولویت بندی آن باید در قرارداد قید شود .

- وثیقه در اوراق قرضه : برخی از شرکتها اوراق قرضه ای که منتشر می کنند با وثیقه است و ممکن است این وثیقه زمین و یا ساختمان شرکت باشد . البته شرکت هایی که دارای اعتبار هستند اوراق قرضه ای که ارائه می دهند بدون وثیقه است .

- حق رای : از دیگر مشخصات اوراق قرضه اینست که بطور معمول دارندگان اوراق قرضه در زمینه تصمیمات شرکت حق رای ندارند ولی نوع دیگری از اوراق قرضه ممکن است موجود باشد مانند انتشار اوراق قرضه جدید و یا ادقام شرکتی در شرکت دیگر که با این وجود در مواردی خاص میتوانند حق رای داشته باشند.

- امین دارندگان اوراق قرضه : اگر اوراق قرضه بطور اختصاصی به خریدار ارائه شود در اینجا فقط طرف خریدار و شرکت منتشر کننده طرف قرارداد خواهند بود ولی زمانیکه این اوراق قرضه بصورت عمومی منتشر و به خریداران فروخته شود در این بین غیر از طرفین قرارداد شخص سومی بنام امین طرف قرارداد مانند یک بانک و یا موسسه به نمایندگی از طرف دارندگان اوراق قرضه بر اجرای تعهدات شرکت نظارت خواهد داشت .

- نرخ بهره : از مشخصات اوراق قرضه در زمینه بازدهی اینست که در گذشته نرخ بهره اوراق قرضه تا تاریخ سررسید آنها ثابت بود ولی در حال حاضر نرخ بیشتر اوراق قرضه های انتشار یافته ثابت نیستند این نوع اوراق قرضه ها به اسم نرخ شناور مرسوم هستند و میزان نرخ بهره آنها در آینده به نرخ بهره اوراق قرضه ای که در بازار انتشار یافته مانند نرخ اوراق گواهی سپرده بانکی و یا نرخ اوراق خزانه بستگی خواهد داشت .

انواع و مشخصات اوراق قرضه از نظر محتوایی

اوراق قرضه با نام

از مشخصات اوراق قرضه بانام اینست که ، اسم و ادرس مشخصات شخص خریدار اوراق قرضه دردفاتر شرکت انتشار دهنده ثبت می شود و بهره آن به آدرس او ارسال می شود . برای نقل و انتقال این گونه اوراق باید صاحب اوراق اسناد و مدارک انتقال را امضا کرده باشد تا در شرکت به نام خریدار جدید ثبت شود .

اوراق قرضه بی نام

از مشخصات اوراق قرضه بی نام اینست که معمولا دارنده آن مالک آن محسوب می شود و لزومی به ثبت مالکیت آن در جایی نیست و منتشر کننده آن نمیداند که مالکان این نوع اوراق قرضه چه کسانی هستند در هنگام واگذاری این نوع اوراق قرضه ، تعدادی کوپن بهره ای نیز ضمیمه آن میشود که در آن تاریخ دریافت بهره درج شده است و در تاریخ پرداخت بهره دارندگان اوراق قرضه باید کوپنها را همراه داشته و به بانک رجوع نمایند .

اوراق قرضه با نرخ صفر ( بدون بهره )

شرکت هایی هستند که به انتشار اوراق قرضه های بدون بهره میپردازند. دارندگان این نوع اوراق قرضه هیچ بهره ای دریافت نمی کنند به همین دلیل به آنها اوراق قرضه بی بهره یا با نرخ صفر گقته می شود. در عوض این نوع اوراق قرضه بصورت تنزیلی و به قیمتی کمتر از ارزش اسمی آنها فروخته میشود . نرخ خریدی که برای اوراق قرضه بدون بهره صورت میگیرد بستگی به قیمت خرید ارزش اسمی و سررسید این نوع اوراق دارد .

اوراق قرضه بنجل

این نوع اوراق قرضه را با نام اوراق قرضه با بازدهی کلان نیز می نامند . قابل ذکر است که از مشخصات اوراق قرضه بنجل اینست که سرمایه گذاری در این نوع اوراق قرضه ریسک های سنگین تری را دارا خواهد بود. این نوع سرمایه گذاری را بیشتر کسانی انجام می دهند که از بازدهی بیشتری بهره مند باشند .

مزایا ی اوراق قرضه

- اوراق قرضه دارای هزینه کمتری است

- با استفاده از اوراق قرضه دارایی بلند مدت میتوان گرفت

- اوراق قرضه قابل بازخرید هستند

- دارندگان اوراق قرضه حق رای نخواهند داشت

- فروش اوراق قرضه نوعی اهرم مالی به حساب می آید.

معایب اوراق قرضه

- در صورتی که شرکت نتواند بهره اوراق قرضه را پرداخت نماید باعث کاهش شدید سود هر سهم و ارزش سهام خواهد شد .

- شرکت موظف خواهد بود در موعد مقرر اصل و بهره اوراق قرضه را بپردازد.

- از نظر ساختار مالی شرکت تا انتشار اوراق قرضه میتواند وام بگیرد زیرا انتشار اوراق قرضه بیشتر باعث ریسک مالی و افزایش هزینه ها خواهد بود .

- تامین مالی از اوراق قرضه زمانی مشکل ساز است که شرایط حاکم بر بازار مناسب نباشد .

- شرایط با قید و بندهای منفی ، که معمولا این نوع شرایط در قراردادها مطرح میشود که باید دقت لازم را داشت .

درجه بندی ریسک اوراق بهادار

از دیگر مشخصات اوراق قرضه درجه بندی ریسک آنها میباشد. اوراق قرضه بر اساس ریسک و بازدهی که دارند توسط سرمایه گذارها مورد ارزیابی قرار میگیرند و از شاخص های خوب برای تعیین نرخ بازده به همراه سررسید این اوراق می باشد ولی بطور کلی هیچ شاخص کمی برای ریسک ( منظور از ریسک عدم توانایی شرکت در پرداخت به موقع بهره و یا بازپرداخت اصل مبلغ اوراق قرضه است ) اوراق بهادار وجود ندارد در کشور امریکا دو شرکت ملی اندازه گیری ریسک را انجام داده و سیستمی را برای تعیین درجه اوراق قرضه ارائه مینمایند که بدین طریق میتوان ریسک نسبی سرمایه گذاری در اوراق قرضه را اندازه گیری کرد .

درجات ریسک

اوراق قرضه هایی که بین عموم ارائه شده باشد ، ریسک آن بوسیله موسسه اس اند پی(S&P) ارائه میشود . از نظر این موسسه اوراق قرضه به چند گروه تقسیم میشوند:

بالاترین درجه گروه AAA

پایین ترین درجه گروه D

اوراق قرضه ای دارای کمترین ریسک خواهند بود که از نوع AAA باشند و ریسک در اوراق BBB از نسبت به ریسک در اوراق قرضه A بیشتر خواهد بود و مناسب کسانی است که از ریسک پذیری بیشتری برخوردار باشند و درجات پایین تر اوراق قرضه بیانگر این مطلب هستند که شرکت های انتشار دهنده آن با بحران مالی مواجه هستند به عبارتی AAA کمترین بازدهی با سررسیدهای متفاوت و هر چه ریسک بیشتر شده بازدهی آن نیز افزایش خواهد یافت .

تاثیر درجه ریسک اوراق قرضه بر شرکت انتشار دهنده

یک شرکت زمانی خواهد توانست هزینه بهره اوراق قرضه خود را به کمترین حالت ممکن اورد که اوراق قرضه آنها از درجه AAA و یا AA باشد . اوراق قرضه ای با درجه BBB ، AAA ، AA و یا A از درجه فروش خوبی برخوردارند و مطابق با قانون موسسات سرمایه گذاری باید در اوراق قرضه با درجه BBB یا بیشتر سرمایه گذاری نمایند .

تغییر در درجه اوراق قرضه تاثیر زیادی بر شرکت انتشار دهنده خواهد داشت در صورت رسیدن درجه اوراق قرضه از BBB به A ، شرکت میتواند اوراق قرضه جدید با نرخ بهره کمتر منتشر کند ولی اگر شرکتی درجه اوراق قرضه اش کاهش یابد یعنی از BBB به BB برسد برای تامین مالی خود نمیتواند اوراق قرضه منتشر کند مگر به شرایطی مانند نرخ بهره بالا تن دهد.

نوشته شده توسط مشاورین تهران و شرکا

جستجوهای مرتبط با ما: شرکت حسابداری تهران، شرکت حسابداری در تهران، حسابداری تهران، حسابداری در تهران،مشاور مالی و مالیاتی، مشاوره مالی و مالیاتی، مشاوره مدیریت مالی، مشاور مدیریت مالی